Avant de réaliser des investissements, vous devez être en mesure d’identifier votre profil de risque, c’est-à-dire de définir le niveau de risque que vous êtes prêt à prendre. Chaque personne a une tolérance au risque spécifique qui est fonction de ses objectifs de placement, de son horizon de temps et de sa situation financière.

Les différents profils de risque

Le profil de risque reflète notre capacité à supporté les fluctuations du marché vis-à-vis des placements qu’on détient.

On distingue 4 grands profils de risque :

1 – Sécurisé : J’accepte un rendement très faible et privilégiez la protection de mon patrimoine. Volatilité inférieure à 0,5%.

2 – Prudent : Je suis prêt à accepter des variations modérées en contrepartie d’un rendement légèrement supérieur à un placement sécurisé ou je suis prêt à positionner une partie modérée de mes investissements sur des produits plus dynamiques afin d’améliorer le rendement global de mon patrimoine. Volatilité entre 0,5 et 5%.

3 – Equilibré : Je privilégie la valorisation à long terme de mon patrimoine et je suis prêt à accepter des fluctuations ou je suis prêt à positionner une partie de mes investissements sur des produits plus dynamiques afin d’améliorer le rendement global. Volatilité entre 5 et 10%.

4 – Dynamique : Je privilégie la performance et je suis prêt à accepter de fortes variations potentielles. Volatilité supérieure à 10%.

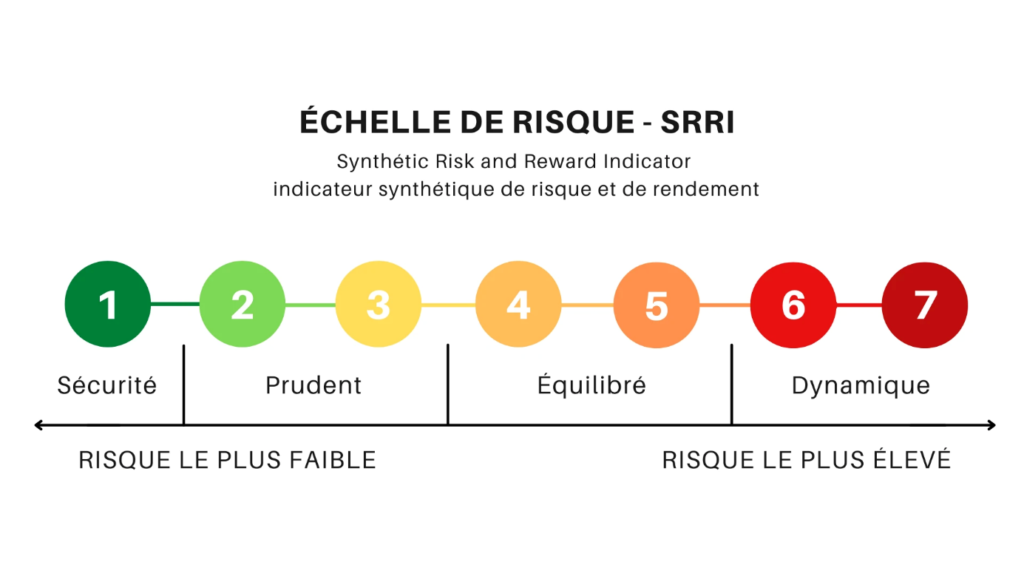

L'indicateur de risque SRRI

Une seconde façon de définir son profil de risque est de s’appuyer sur le SRRI (Synthetic Risk and Reward Indicator) soit en français l’Indicateur Synthétique de Risque et de Performance. Cet indicateur de risque est notamment présent dans les Document d’Informations Clés pour l’Investisseur (DICI).

Le profil SRRI est plus fin et s’échelonne en 7 profils :

1 – Profil opposé au risque : Je souhaite limiter au strict minimum les variations de rendement même si cela limite aussi la rentabilité attendue. Volatilité inférieure à 0.5%

2 – Profil sécuritaire : J’accepte occasionnellement de faibles variations de rendement en échange d’un peu de rentabilité. Volatilité comprise entre 0.5 et 2%

3 – Profil Prudent Défensif : J’accepte de faibles variations de rendements et je tolère des pertes occasionnelles en capital pour pouvoir espérer une rentabilité raisonnable. Volatilité comprise entre 2 et 5%

4 – Profil Equilibré Prudent : J’accepte des variations de rendements modérées et tolère des pertes faibles pour une meilleure rentabilité attendue. Volatilité comprise entre 5 et 10%

5 – Profil Equilibré Dynamique : J’accepte des variations fortes de rendements et tolère des pertes faibles pour une rentabilité attendue importante. Volatilité comprise entre 10 et 15%

6 – Profil Dynamique : J’accepte de fortes variations de rendements et des pertes modérées en vue de tirer la meilleure rentabilité attendue. Volatilité comprise entre 15 et 25%

7 – Profil Agressif : J’accepte de fortes variations des rendements et de fortes pertes en capital, car je privilégie la rentabilité. Volatilité supérieure à 25%

Pour résumer, peut importe la méthode que l’on utilise, l’essentiel est bien d’identifier son profil de risque, qui déterminera par la suite les investissement sur lesquels nous nous positionnerons.

Ce simulateur de l’Autorité des Marchés Financiers du Canada peut donner un aperçu assez précis de son profil de risque : ici